El seguro de Daños a nivel global y particularmente en la región latinoamericana ha experimentado en los últimos años distintas circunstancias clave, las cuales han derivado en un claro endurecimiento del mercado.

A continuación, desarrollaremos los desencadenantes así como el contexto de la situación actual del mercado de Daños.

El histórico de pérdidas CAT y la pandemia

Desde la perspectiva global, el seguro de Daños afrontó en 2020 un endurecimiento del mercado que se fue consolidando durante el mismo, pero que se inició en 2019. Las pérdidas acumuladas por las catástrofes naturales a nivel mundial y la incertidumbre que rodea la pandemia provocada por la COVID-19 son dos de las razones que explican el cambio en la capacidad aseguradora, marcado por el menor número de entidades en activo y términos y condiciones más restrictivos.

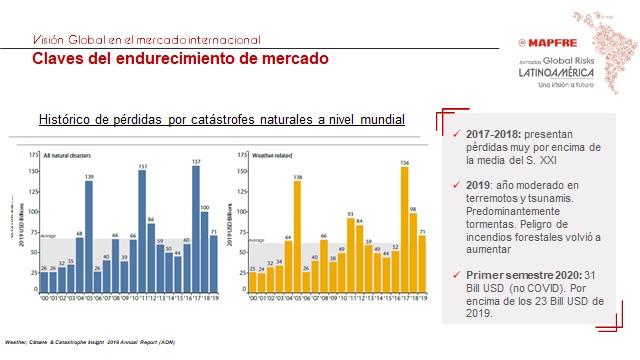

La primera de las claves que explican el endurecimiento del mercado de Daños, resulta ser el histórico de pérdidas acumuladas por catástrofes naturales a nivel mundial.

Durante 2017, 2018 y 2019, las pérdidas ocasionadas por estos eventos se situaron por encima del promedio del siglo XXI, establecido en alrededor de 71 billones de dólares anuales. Es cierto que 2019 fue un año más leve en cuanto a terremotos y tsunamis; sin embargo, las tormentas causaron una alta siniestralidad y hubo un mayor auge de incendios forestales. Tampoco parece que la evolución durante el último ejercicio fuera muy positiva. De acuerdo a los datos del primer semestre de 2020, las pérdidas se situaron en 31 billones de dólares, 8 billones más que en los seis primeros meses de 2019.

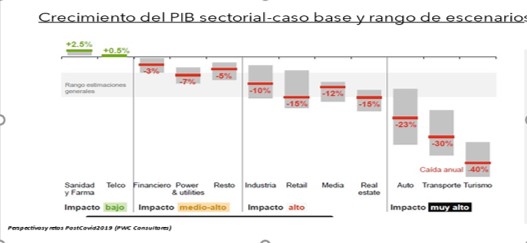

Otro motivo del endurecimiento del mercado resulta ser la incertidumbre que pesa sobre el futuro. La COVID-19 ha tenido un fuerte impacto económico que no ha sido parejo en todos los sectores. Hay actividades que se han visto reforzadas, como Sanidad, el sector Farmacéutico y el de las Telecomunicaciones; otras, en cambio, sufren una gran recesión. Dentro de este grupo, se encuentra el sector del Turismo. Se prevé que la actividad hotelera no volverá a sus niveles pre COVID hasta 2023. Otro de los sectores más afectados son la Automoción (con una caída en ventas del 41 %) y la Siderurgia (con un pronóstico de descenso para el acero del 14,9 %).

Cambios en la capacidad aseguradora en el mercado

El impacto de las catástrofes naturales y de la incertidumbre han provocado un evidente cambio en la capacidad aseguradora del mercado de seguros de Daños, que se traduce en:

- Una menor capacidad, como consecuencia del cierre de compañías de Seguros y Reaseguradoras. Como dato revelador, si en 2000 Lloyd contaba con 125 sindicatos, en 2020 la cifra se redujo a 96. Al mismo tiempo, se constata el abandono de líneas de negocio y una gran variación en el apetito de riesgo, aspecto en donde la gerencia de riesgos toma un papel fundamental.

- Un endurecimiento de los términos y condiciones fruto de la fuerte dependencia del resultado técnico por desplome de los ingresos financieros. En este contexto se están excluyendo coberturas como los actos sociopolíticos o los ciber riesgos y se están produciendo escaladas en primas, no solo por la necesidad de una tasa técnica más apropiada, sino también por el incremento en los costes de protección de los contratos de reaseguro cuya reacción se manifestó en las renovaciones de 2020 y con un anuncio de tendencia al alza para 2021.

Todo lo anterior, tiene grandes consecuencias en el negocio asegurador, el cual se enfrenta a unas colocaciones muy complejas, en el cual los mercados de reaseguro tienen un mayor poder de negociación, y con una mayor heterogeneidad dentro de los términos, difícil de solventar.

Particularidades por mercados

El incremento de las primas en Seguros de Daños es un hecho. Desde el último cuatrimestre del 2019 hasta el tercer trimestre del 2020, se estima una progresión del 21 %, a nivel mundial.

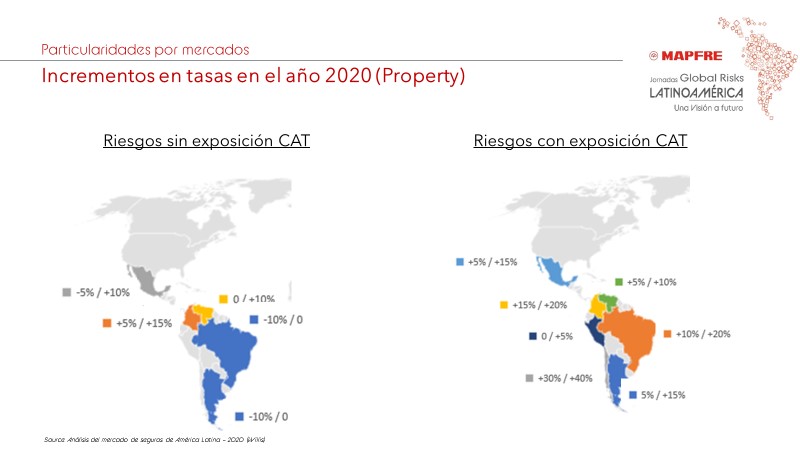

En la región de Latinoamérica-Caribe, estas subidas se aprecian desde el tercer trimestre de 2019 y han alcanzado su máximo en el tercer trimestre de 2020, con un +15 % de media. Las zonas que tienen exposición CAT, países como Brasil y Chile y toda Centroamérica son las áreas más afectadas por estos incrementos.

No obstante, la evolución de las tasas está íntimamente ligada al nivel de exposición CAT de las zonas donde los riesgos se ubican. En zonas de baja exposición CAT, dentro de países como Argentina o Brasil, se han experimentado decrementos en las primas, mientras que los incrementos máximos ascienden hasta el 15 %, como en el caso de Colombia.

Para los riesgos localizados en zonas de exposición CAT, en todos los mercados se advierte una tendencia ascendente de las tasas, siendo Chile el que alcanza una progresión superior, con aumentos de entre el 30 % y el 40 %. En países donde los incrementos son más moderados, se debe fundamentalmente a la existencia de mercados locales que suplen parte de la capacidad reaseguradora internacional.

Coberturas en el punto de mira

Por otra parte, se extiende para las pólizas de Daños la exclusión de la cobertura de Huelga, Motín, Conmoción Civil especialmente en actividades de Retail con localizaciones en núcleos urbanos. Esta restricción tiene su origen en los disturbios que tuvieron lugar en Chile a finales del 2019, los cuales supusieron pérdidas de 1.300 millones de dólares para el sector asegurador.

Además, durante este último año ha sido muy habitual que esta cobertura se soporte de manera separada de la póliza de Daños, lo cual ha supuesto un incremento de prima también para el cliente; a la vez que empiezan a aparecer mercados de reaseguro con wordings y textos específicos.

Propuesta de valor de MAPFRE

Ante esta situación de endurecimiento de mercado, el mensaje es claro y rotundo: MAPFRE quiere seguir liderando los programas de seguro de sus clientes de manera sostenible y a largo plazo, mediante el aporte de capacidad propia y sirviendo de socio en la emisión local.

Frente a otras aseguradoras que han decidido abandonar determinadas líneas de negocio o actividades, MAPFRE apuesta por seguir aportando capacidad propia, la cual, siempre que sea posible, será una capacidad de liderazgo. Hemos actualizado la política de suscripción de algunos de nuestros sectores, adecuando los términos y condiciones; y se está realizando un intenso trabajo con el Área de Ingeniería en cuestión de informes de inspección y de seguimiento de las recomendaciones.

Ahora más que nunca desde el Departamento de Daños, queremos conocer más a nuestros clientes, qué actividades desarrollan y cuál es su gestión del riesgo, aspectos importantísimos en la suscripción a día de hoy. Igualmente, se ha profundizado en el análisis de exposición catastrófica para optimizar la capacidad aportada. Y en definitiva, todos estos pasos nos llevan a procesos de suscripción más complejos, en los que se requiere de más información, y que muchas veces los vuelven más dilatados en el tiempo. Pero, sin duda, esto es muy positivo, porque nos va a ayudar a conocer mejor a nuestros clientes y sus necesidades.

Esta capacidad propia se va a ver complementada con la canalización de capacidad adicional en forma de soporte de reaseguro. En MAPFRE entendemos que hay una mayor exposición ante el endurecimiento de los mercados de reaseguro que se traduce en plazos más cortos para el pago de las primas o un mayor control sobre los siniestros.

Desde el Área de Daños, queremos dejar constancia de que estamos llevando a cabo un intenso trabajo en el alineamiento de los términos y de las condiciones con el mercado reasegurador. En este punto, buscamos la coordinación con nuestros brókers, los cuales deben actuar como elementos facilitadores en la negociación. El objetivo es muy claro, hacer llegar a nuestros clientes unas pólizas claras y concisas.

Seguramente 2021 no va a ser un año fácil, será un año de retos. En MAPFRE queremos estar al lado de nuestros clientes, fortalecer la colaboración, ayudarles y establecer con ellos una relación a largo plazo.

La fortaleza de las cifras

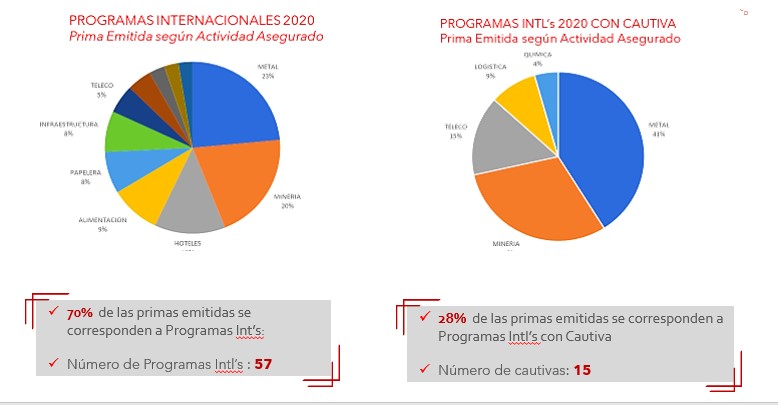

Dentro de su propuesta de valor para Seguro de Daños, MAPFRE Global Risks cuenta con el aval de sus cifras. La prima anual emitida para programas internacionales se eleva a 412 millones de euros, con un total de 57 programas emitidos para muy diversos sectores: Metal, Minería, Hoteles, Alimentación, Papel, Infraestructuras y muchos otros.

Además, somos una de las pocas compañías que puede emitir fronting para cautivas. De hecho, actualmente cuentan con 15 cautivas dentro de su cartera, con una emisión de 125 millones de euros en fronting.

Cristina Peral es ingeniera química con especialización en medioambiente, y cuenta con 15 años de experiencia en el sector asegurador. Su carrera profesional en MAPFRE comenzó en 2005, como Responsable técnica del Área de Planes de Emergencia de ITSEMAP.

Posteriormente, en 2011 inició su trayectoria profesional en el Área de Suscripción de MAPFRE Global Risks y desde 2014 es Jefa de Suscripción del Área de Daños, donde se ocupa del desarrollo de la cartera de negocio y de la coordinación del equipo de suscriptores, entre sus principales funciones.